日本での仮想通貨取引は税金負担が重くなりがちなため、税金対策として海外口座を利用しようと考える方もいるでしょう。

「海外取引所をメインにすれば、税金はかからないかも?」と思っている方もいるかもしれませんが、日本在住である限り、日本の税制に従って税金がかかります。

この記事では、仮想通貨取引に海外口座の利用を検討している方へ、税金にまつわる注意点を紹介します。

海外取引所での仮想通貨取引は税務署にバレる?

海外の仮想通貨取引所で取引をしている場合、そこで得た利益を申告せずにいると税務署にバレる可能性があります。

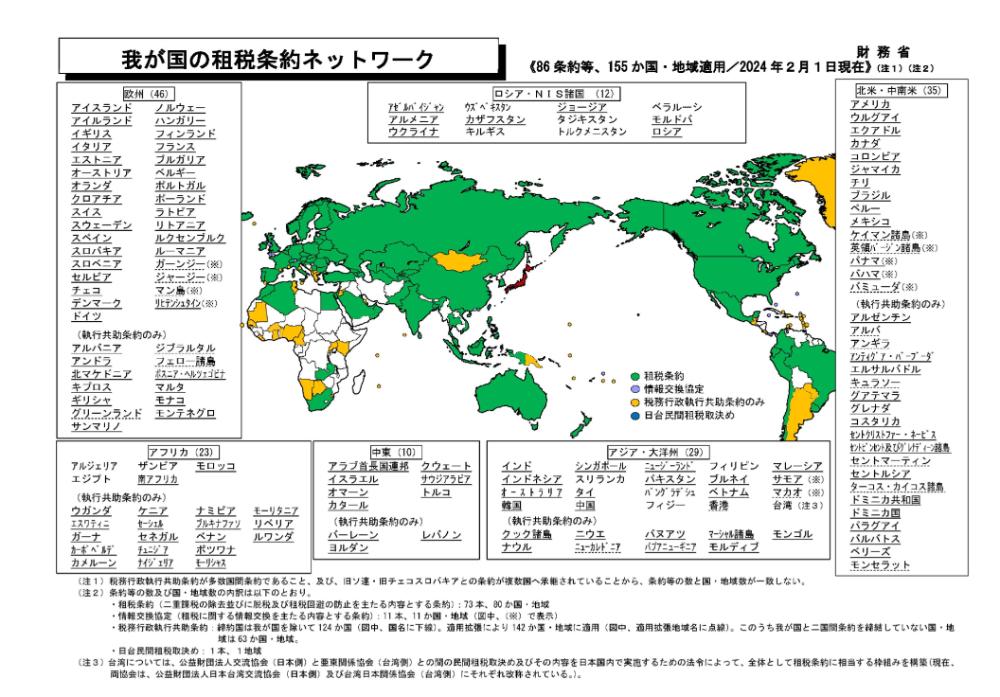

なぜなら、日本は世界各国と「租税条約」を結んでおり、税務署は海外の銀行情報を知ることができるからです。

租税条約とは、二重課税の排除や、脱税・租税回避の防止を目的にした条約で、二国間で結ばれます。

この租税条約の中の「税務当局間の納税者情報(銀行口座情報を含む)の交換」という規定が、「バレる」理由にあたります。

各国の税務当局は、自国に所在する金融機関等から非居住者が保有する金融口座情報の報告を受け、租税条約等の情報交換規定に基づき、その非居住者の居住地国の税務当局に対しその情報を提供します。

共通報告基準(CRS)に基づく自動的情報交換に関する情報|国税庁より一部抜粋

財務省によると、2024年2月1日時点で日本の租税条約ネットワークは、86条約等・155の国と地域に広がっています。

つまり、たとえアメリカや中国、シンガポールやドイツなどの海外口座を利用して仮想通貨取引をしたとしても、税務当局同士で情報交換がおこなわれており、税務署が海外の税務当局に情報提供を求めればすぐにバレるということです。

よって、海外口座を利用するだけでは、税金対策にはならないと考えましょう。

海外口座でも「20万円超の利益」が出たら確定申告が必要

日本の税制は「日本に住んでいる人は、海外で得た資産も課税する」仕組みとなっており、仮想通貨で得た利益は基本的に、雑所得(所得税)の課税対象です。

そのため、日本の仮想通貨取引所で投資をした場合・海外口座を利用して投資をした場合のいずれも、20万円を超える利益が出た際は確定申告をする必要があります。

- 確定申告が必要な方

-

仮想通貨による取引で年間20万円を超える利益が出た方利益が20万円以下であっても、給与所得や退職所得以外の所得金額との合計が20万円を超える方

- 確定申告が不要な方

-

仮想通貨取引で損失が出てマイナス収支になる方給与所得や退職所得以外の所得金額との合計が年間20万円に満たない方

20万円とは、銀行に振り込まれた金額ではなく、「取引によって得た金額から経費を差し引いた額」を指します。

申告をしなかったり、申告漏れがあったりすると、延滞税や加算税などのペナルティが科されるため、慎重に申告をしましょう。

海外取引所を利用する際の「税金にまつわる注意点」

海外取引所を利用する際は、課税のタイミングに注意が必要です。

また、外貨建ての取引をしている場合は、日本円での所得を確定するために円建てで計算する必要があります。

海外取引所を利用する際の注意点を紹介します。

課税タイミングは「利益が発生したとき」

仮想通貨が課税の対象となるタイミングは売却して利益を得たときに限りません。

金額が確定した段階で利益が発生していれば、そこで生じた利益は課税対象となります。

例えば、売却以外では次のようなタイミングがあります。

- 仮想通貨で商品の決済をしたとき

- 仮想通貨同士を交換したとき

- レンディングやステーキングで市場価格のある仮想通貨を得たとき

たとえ仮想通貨を日本円に換金していなくても、上記のような場面で課税され、その合計が20万円を超えたときには、確定申告が必要になります。

「海外取引所だからバレない」「日本円に換金していないから税金はかからない」と思わないようにしましょう。

ドル建てで取引した場合の計算に要注意

ドル建てなどの外貨建てで取引をしている際は、円での所得を確定するために、取引時点の換算レートによって円に換算し、損益計算をおこなう必要があります。

損益の計算方法としては「移動平均法」と「総平均法」のどちらかを用いることになります。

| 移動平均法 | 仮想通貨を購入するたびに平均単価を算出し、取得価額を計算する方法 |

| 総平均法 | 1年間の購入金額の合計を購入数の合計で割り、平均取得価額を計算する方法 |

また、期中での取引をおもに外貨建てでしている場合には、以下のような手法を用いても問題ないようです。

| 原則法 | 外貨建てで損益計算し、毎月その損益を月平均換算レートによって円換算する方法 |

| 例外法 | 外貨建てで損益計算し、年単位で円換算する方法 |

移動平均法・総平均法は、計算方法によって結果に違いが生じますが、将来的な所得額はどちらも変わりません。

海外取引所での取引履歴を記録しておく

海外取引所での取引や送金履歴は、こまめにダウンロードして保存しておきましょう。

日本の取引所では、「年間取引報告書」を提供しているところもありますが、海外取引所では年間取引報告書が発行されなかったり、履歴が早期に消えてしまったりするケースがあるからです。

上述の通り、仮想通貨で20万円を超える利益が出たら、確定申告をしなければなりません。

記録を残しておかなければ、取引発生時〜売却時の価格がわからなくなり、誤申告の原因になる可能性があります。

海外取引所に対応した計算ツールを利用する

計算ツールを利用する際は、海外取引所にも対応しているものを使いましょう。

日本で提供されている仮想通貨取引の計算ツールの中には、海外取引所に対応していないものもあります。

仮想通貨の損益計算ソフト「Gtax」では、共通フォーマットを使っての取引データのアップロードができるほか、取引所によってはAPIを連携することで、自動で取引履歴を取得することも可能です。

まとめ

仮想通貨に対する日本の税金は高く、「どうにかならないか」と節税を考えたくなるものです。

しかし、日本に住んでいる以上は海外取引所を利用したり、海外口座を開設したりしても税金がかかります。

年間20万円を超える利益があった場合には確定申告が必要なため、無申告や誤った申告で追加課税されてしまわないよう、準備をしておきましょう。