2023年3月にサービスを開始したメルカリの「ビットコイン取引」。初心者でもアプリで簡単にビットコイン取引ができる手軽さが魅力で、サービス開始から1年で利用者数が200万人を突破しました。

便利で使いやすいメルカリのビットコイン取引ですが、利用にあたって無視できないのが税金の問題です。

通常、ビットコインの売買により利益が出ると税金がかかりますが、メルカリの場合はいつ、どのようなタイミングで税金が発生するのでしょうか。

本記事では「メルカリのビットコイン取引」でできること、税金が発生するタイミングや支払わなかったときの罰則、節税方法などを解説します。

メルカリの「ビットコイン取引」とは

メルカリのビットコイン取引とは、フリマアプリ「メルカリ」上でビットコインを売買できるサービスのことです。

ビットコインの取引サービスは、メルカリの子会社であるメルコインが管理しており、メルカリの売上金を使ってビットコインを購入したり、メルカリに出品されている商品をビットコインで購入したりすることができます。

通常の仮想通貨取引所にはない、メルカリでのビットコイン取引における特徴としては次のようなものがあります。

- メルカリの売上金やポイントを使い、ビットコインを購入/売却できる

- メルカリ内の買い物の決済にビットコインを使用できる

- ビットコインで得た利益を現金化できる(メルペイ経由)

メルカリの「ビットコイン取引」のメリット

メルカリのビットコイン取引はフリマアプリの「メルカリ」と紐付いているため、ほかの仮想通貨取引所とは一風変わったメリットがあります。本項ではメルカリのビットコイン取引のメリットを紹介します。

メルカリ内のポイントを有効活用できる

メルカリには「メルカリポイント」というポイント制度があります。

メルカリポイントは友達紹介キャンペーンなどで入手することができ、1ポイントを1円として使用することもできます。

しかし、このメルカリポイントには有効期限があるため、使いきれずに失効してしまったといった方も多いのではないでしょうか。

ここで活用したいのがビットコイン取引です。

メルカリ内のビットコインはメルカリポイントを使用して購入できるため、ポイントを有効活用できなかった方でも気軽にビットコインへ投資することができます。

特にキャンペーンを通じて得たポイントであれば自分の身銭を切らずとも投資をはじめられるため、仮想通貨初心者にもおすすめです。

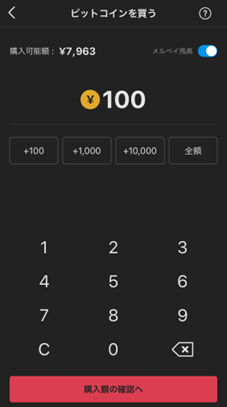

1円分からビットコインが買える

ビットコインを購入する際、一般的な仮想通貨取引所では最低でも数百円〜数千円程度の金額がかかります。

一方、メルカリでは1円分からビットコインを購入できるため、初心者でも気軽にビットコイン投資を試すことができます。

また、メルカリのビットコインは「購入額がわかりやすい」といったメリットもあります。

一般的な取引所では「0.00001BTC=〇〇円」などビットコインを基準にして購入金額を計算しますが、これでは購入額がその時のレートによって変わってしまい、「いつ、いくらで購入したか」という取得価額を把握するのがとても大変です。

一方メルカリでは「1円=〇〇BTC」と日本円基準で購入することができます。

そのため「毎月100円ずつ投資する」など、投資金額を把握しやすいのが特徴です。

複雑な計算はいらないため、多くの日本人にとって馴染みやすいシステムと言えるでしょう。

ビットコインをメルカリ商品の決済にも使える

メルカリ内のビットコインは、出品されている商品の決済にも使うことができます。

ここでメルカリならではの有効な使い方を2つ紹介します。

ビットコインをメルカリポイントの一時避難場所に

メルカリの出品商品の決済方法にはビットコインのほかに「メルカリポイント」「メルペイ残高」などがあります。

ただ、メルカリポイントには使用期限があるため、なるべく早めに使わなくてはなりません。

交換後のビットコインには使用期限がないことから、メルカリポイントでビットコインを購入することで「使い切れないポイントの一時避難場所」として使うことができます。

「プチ資産運用」として活用することも可能

メルカリのビットコインは「プチ資産運用」として活用することもできます。

メルカリのビットコインも一般の取引所と同様、日々価格が変動しています。

つまり現在のレートが購入時よりも高値であるならば、その差額分が「利益」となります

(画像内:緑字で表示されている箇所)。

さらにメルカリ内の買い物でビットコインを使うときも「その時点でのレート」で換算されるため、現在のレートが過去より高いときに利用すれば、お得に買い物することができます。

メルカリではありとあらゆる商品が売られており、生活必需品も購入できることから「生計の一部を補填できる」と言っても過言ではありません。

アプリ内で細かい分析ができないなどの制限はありますが、あえて戦略的に投資してみるのもおすすめです。

メルカリ内でのビットコイン取引、税金はかかるのはいつ?納税しなくてもバレない?

会社からの給与所得などがある方でも、ビットコイン取引などの副収入(所得)が年間20万円を超えると、原則として確定申告をする必要があります。

気軽にはじめられるメルカリのビットコイン取引ですが、税金はいつ、どのようなタイミングでかかるのでしょうか。

そして、確定申告を意識するといくらまで取引するのが安心なのでしょうか。

ここからは税金のかかるタイミングについて解説します。

ビットコインを保有している間は税金が「かからない」

前提として、税金は一定以上の所得があったときにかかります。

この点でビットコインを保有するだけでは所得が発生していないため、税金はかかりません。

上記から、たとえ保有しているビットコインが数百万、数千万円と値上がりしたとしても「ビットコインを保有する」のみだった場合は所得になっておらず、非課税となります。

とはいえ現金が手元になくとも税金が発生するケースがあります。

次の項目からはその点に注意して見ていきましょう。

ビットコインを売却すると税金が「かかる」

ビットコインを売却して得た利益は税金の対象となります。

厳密にいうと、売った額と買った額の差額分が「所得」となり、仮想通貨を売却して得たもののため「雑所得」に分類されます。

このとき、20万円超の所得があると確定申告の対象となるため、ご注意ください。

10万円(メルペイ売上やメルカリポイントの利用を含む)で購入したビットコインが40万円まで値上がりしたため、売却した。

このとき、40万円(売却額)-10万円(購入額)=30万円(所得額)が収益となる。

なお、ビットコインを売却して手に入ったお金は一度「メルペイ残高」に移行されます。

公式からは明言されていないものの、課税されるタイミングは「現金化した時点」ではなく「メルペイ残高に移した時点」である可能性が高いため、メルペイに20万円超入金された年は確定申告を行っておくと安心です。

ビットコインで商品を買っても税金が「かかる」

ビットコインを使って商品を購入したときも課税されるタイミングとなります。

の時点で現金としての収入はありませんが、税法上では「ビットコインを現金化し、その現金で買い物をした」という扱いになるからです。

10万円でビットコインを購入後30万円に値上がりしたため、その全額を使いメルカリで出品されている商品を購入した。

値上がりによる差額分となる30万円(売却額)-10万円(購入額)=20万円(所得額)が利益とみなされる。

【注意】 経費を差し引くためには購入額(取得価額)を割り出す必要がある

所得の計算では、ビットコインを売却したときの値段から、買ったときの値段を差し引くことができます。

しかし、商品の購入で保有するビットコインの一部を使用した場合、差し引く購入額も「一部」で計算しなくてはなりません。

売買を繰り返すほど計算が複雑になるため、多くの買い物をする予定の方は留意しておきましょう。

10万円でビットコインを購入した。

30万円に値上がりしたため、そのうち10万円分のビットコインを使いメルカリに出品されている商品を購入した。

10万円(商品購入額)÷30万円(決済時の価額)=1/3(決済割合)

10万円(ビットコイン購入額)×1/3(決済割合) = 約3.3万円

10万円(商品購入額)-約3.3万円(決済に対する購入時の価値)= 約6.7万円となり、この金額が実現した利益とみなされる。

【ばれない?】申告漏れは追徴課税となる場合も

メルカリアプリ内の取引であるため、申告しなければバレないのではないか?と考えてしまうかもしれません。

しかし、以下の観点から「20万円超の利益」が出た場合は確定申告をすることをおすすめします。

- メルカリ内にデータが残っている(所得の証拠がある)

- 申告漏れが分かると、追徴課税がかかる

- メルカリは「所得を得られるツール」として各所から注目を浴びている

- 刑事罰の対象になることもある

税務署はオンラインビジネスの調査も積極的に行っており、知名度が高くユーザー数の多いメルカリも監視対象になります。

ばれる可能性が十分にあるだけでなく、脱税として刑事罰の対象にもなるため、ペナルティの大きさと天秤にかけると誠実に対応した方が良いと考えられます。

また追徴課税とは、従来払うべき税金に加算して課せられる税金のことを言います。

支払いが遅延すればするほど税金を余分に支払う必要があるため、基本的には必ず期限内に支払いを済ませるようにしましょう。

メルカリで「ビットコイン取引」をする際の注意点

ではここで、メルカリでビットコインを取引する際の注意点についても見ていきましょう。

取引時に実質的な手数料がかかる

メルカリでビットコインを売買しても直接的な手数料はかかりませんが、スプレッドにより間接的に手数料が引かれます。

スプレッドとは、売りと買いの金額差のことです。

例えば同時刻のレートでも「買い100円」「売り90円」など、それぞれ金額が違うことがあります。

この差額10円は取引会社の手数料となるため、実質的には手数料(スプレッド)を支払っている点に留意しておきましょう。

またスプレッドは時々により値幅が変動しますが、メルカリは1%前後と他社(2〜3%)と比べかなり低めに設定されているため、かなり良心的だと言えます(2024年時点)。

利益が出たら確定申告が必要になる可能性も

ビットコインを売却、もしくはビットコインを使って商品の購入し20万円超の利益が出た場合は雑所得となり、確定申告をする必要があります。

一方、20万円以下であれば非課税となる(※会社員の場合)ため「20万円の利益が出る前に決済する」など、意識しながらコントロールすると良いでしょう。

【玄人向け節税TIPS】ビットコインの収益を商品売買の赤字と合算できる?

もしメルカリの出品売買で赤字が出ていた場合、ビットコインで利益を得ていたとしても非課税にできる可能性があります。順を追って見ていきましょう。

ビットコインで得た利益は「雑所得」の対象です。同様に、メルカリで商品を売って利益を得ている場合も「雑所得」として課税対象になることがあります。

- 営利目的で、メルカリで継続的に収益を得ようとして売買を繰り返している

- 20万円以上の利益がある

- 仕入れなどを行っている

また、税金の計算のもととなる所得額は収益から費用(仕入れ額など)を引くことで計算することができます。

所得額=収益(売上など)-費用(仕入れなど)

このことから、もし「ビットコインの利益」と「商品売買の赤字」が同時に出ていた場合はこれらを合算して相殺することで所得額を減らせるため、同様に税額も減らす(もしくは非課税とする)ことができます。

- メルカリの収益が「雑所得」の扱いになっている

- 経費(仕入れなど)が商品の売上額を上回り、赤字が出ている

- 値上がりしたビットコインを決済し、利益が出ている

例えば、メルカリで商品を販売しているが、うまく商品が売れず20万円の赤字が出たとします。

一方でビットコインが値上がりし、20万円分の利益が出ているとき、損益は相殺されてゼロにできます。

上記から、ビットコインの決済タイミングをあえて「雑所得で赤字が出ているとき」にすることで、ビットコインの所得(および納税額)を減らすことができます。

ただし、メルカリの商品売買でも、以下の場合は「雑所得」になりません。

- 自分のいらないものを売っている(衣類、日用品などの生活動産/骨董品など高価なもの)

- 副業ではなく、本業の活動としてメルカリを使用している

ビットコインの入出庫ができない

一般的な仮想通貨取引所では、ビットコインを他社口座やウォレットに送金し合うことができます。

一方、メルカリで購入したビットコインはほかのサービスへ送金することができません。

売却により現金化はできるものの、基本的な取引はメルカリのアプリ内で完結させる必要があるため、他社サービスとは連携させない前提で使用しましょう。

本人確認や申し込みが必要

すでにメルカリを使用しているユーザーでも、ビットコインサービスの利用には本人確認や申込みが必要です。

申し込みの流れは次の通りです。

- メルカリに登録する

- 生体認証/本人確認をする

- 重要項目の同意をする

- 自身の申し込み情報(名前、住所など)を入力する

本人確認の方式には「マイナンバー読み取り」と「自撮り+本人確認書類(免許証など)」の2つがあり、いずれも5〜10分程度で申し込みすることができます。

またすでにメルカリで本人確認が済んでいる方はこの工程を省くことができるため、負担は少ないでしょう。

まとめ

メルカリのビットコイン取引は仮想通貨初心者でも簡単に使えるよう設計されており、1円から手軽に取引できます。

しかし、仮想通貨にかかる税金の計算は、ビットコイン取引の手軽さとは裏腹にとても複雑です。

主にメルカリでは「仮想通貨で商品を購入したとき」「仮想通貨を売ってメルペイに移したとき」で収入・所得が発生するため、この2点を頭に入れながら使用するとよいでしょう。

とはいえ、この所得が20万円を超えなければ原則、確定申告の必要はありません。

投資額や商品購入に使う金額などを調整しつつ、自身に合った方法でビットコイン取引を活用してみましょう。

また、メルカリでビットコインを取引した際の履歴データはダウンロードでき、計算ツールによってはそのままアップロードすることで自動で計算を済ませて、効率的に確定申告時の準備を進めることができます。

Gtaxも対応しておりますので、手順については下記記事をご参考ください。