今回は仮想通貨の確定申告をスムーズに行うために年内にやっておくべきことや、年内にできる税金対策を解説していきます。

税金対策はケースによって数十万、数百万円の差が出ることがあり、さまざまな抜け道・裏ワザとされるものも多くあります。

専門知識も必要ないのでぜひ実践してみてください。

その他ふるさと納税など、お得に納税する方法も解説していきます。

確定申告のための準備

取引履歴のバックアップの取得

年内に利用している仮想通貨取引所・ウォレットの取引履歴を取得しておきましょう。

年が明けてから確定申告をする直前に履歴を取得することもできますが、取引所によっては1ヶ月分しか取得できなかったり、取引所が突然閉鎖して取引履歴が取得できなくなるといった予想外の事態が起こる可能性があります。

仮想通貨の損益計算には、取引履歴が1つでも欠けていると正確な損益を計算することは難しいという特徴があります。

これは計算上、いくらで購入した通貨をいくらで売ったのかという、入口と出口の情報がなければいけないためです。

そのため、取引履歴が取得できず履歴が欠けてしまうと、正確な損益計算をすることは難しくなります。

利用していた取引所に問い合わせると履歴を貰えるケースもありますが、どうしても履歴が取得できない場合は、その取引所への送金履歴などから取得できない分の取引内容を補うなどしましょう。

国内取引所の履歴は、国税庁からの照会制度で税務署側も把握できるため、詳細の掴めない送金履歴などがある場合は税務調査が入る可能性もあります。

取得ができない取引履歴が出てしまう前に、取引履歴を定期的にダウンロードして不測の事態に備え、正しい損益計算ができるように準備をしましょう。

また、仮想通貨に精通した税理士であれば正しいアドバイスや処理を行ってくれるので、相談することをおすすめします。

年内にやっておきたい仮想通貨の税金対策

仮想通貨取引による所得は雑所得に区分されます。

また、雑所得は所得が増えるほど税率が高くなる累進課税なので、仮想通貨投資家としてはできるだけ所得額を低く抑えたいところです。

ここからは年内にやっておきたい税金対策を紹介します。

含み損益を把握して適切な売買をすれば税金対策できる

仮想通貨の税金対策として、損益を圧縮して課税額を減らすという方法があります。

この損益の圧縮を行うかどうかで数十万、数百万円の税金対策ができるケースがあります。

具体的には全体の実現損益がプラスのときに含み損がある通貨Aを保有している場合は、通貨Aを一度売却して損失を出すことで全体の実現損益を低くすることができます。

また、全体の実現損益がマイナスのときに含み益がある通貨Bを保有している場合は、通貨Bを一度売却して利益を出すことで翌年以降の税額を低く抑えることができます。

(全体の実現損益がマイナスのうちに通貨Bの利益を確定させておくことで翌年以降に余分な税金を払わなくてよくなります)

- 含み益:保有している仮想通貨が取得単価よりも値上がりしている場合はその差額を含み益という

- 含み損:保有している仮想通貨が取得単価よりも値下がりしている場合はその差額を含み損というト

- 実現損益:保有する仮想通貨を売却したり、決済したりすることで確定する損益のこと

- 取得単価:移動平均法か総平均法かにより算定した各通貨の取得に際して支払った平均単価

- 損益を圧縮できるケース

-

- 実現損益が(+)で、含み損益が(ー)の通貨が1つでもある場合

- 実現損益が(ー)で、含み損益が(+)の通貨が1つでもある場合

- 損益を圧縮できないケース

-

- 実現損益が(+)で、保有しているすべての通貨の含み損益が(+)の場合

- 実現損益が(ー)で、保有しているすべての通貨の含み損益が(ー)の場合

仮想通貨取引における損失(= マイナスの所得)は雑所得に分類され、翌年以降に繰り延べることができません。

しかし、年間を通じて損失が出ているような方でも、含み益を実現させることにより損益を0に近づけて、翌年以降の所得を相対的に低くすることも可能です。

そのため、利益が出ている場合に限らず実現損益を正確に把握することが重要になります。

なお、総平均法の場合は売却後に買い戻してしまうと全体の購入単価が変わって損益が変化してしまうため、注意が必要です。

また、利益圧縮のため売却した通貨を買い戻した場合、買った価格(簿価)が低くなることから、その通貨を再度売却した際に利益額が大きくなります。

そのため、相場の変動によっては次年度以降も含めたトータルの納税額を圧縮できない場合もありますのでご注意ください。

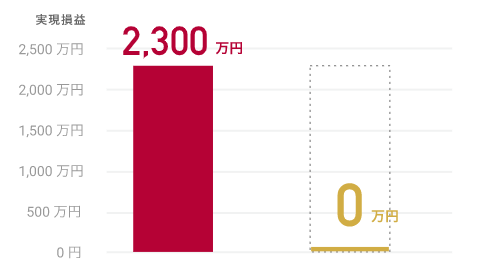

仮想通貨の損益圧縮例

今年の途中までで実現損益が2,300万円だとします。

そして、現在、仮想通貨Aを10保有していて、仮想通貨Aの含み損が2,300万円ある状況と仮定します。

(Aを10枚、計2,500万円で購入したのち、保有分が計200万円まで値下がりした)。

このときに保有しているAをすべて売却すると2,300万円の損失が確定するので、全体では実現損益が0円となります。

その後、Aの保有分を売却した直後に同じ価格で買い戻せば、売却前と同じ状態に戻り、実現損益を2,300万円減らすことができました。

仮想通貨に関する経費の計上

経費を計上するのも基本的な税金対策です。

仮想通貨の場合は、例えば「取引用のパソコン購入費」や「仮想通貨に関する書籍代」、「セミナーの参加費やその交通費」などを経費として計上することができます。

個人で計上できる範囲はある程度限られているものの、正当な理由であれば経費にすることもできますので、仮想通貨に関することであれば、必ず領収書を残しておくことをおすすめします。

ふるさと納税も仮想通貨にかかる税金の実質的な節税に

ふるさと納税はお得に納税する手段の一つです。ふるさと納税とは任意の自治体に対して寄付を行い、税金の控除を受けることができるという制度です。

控除と言っても、支払う事になっていた税金の支払先が変わるだけで実際に支払う税額が低くなるわけではありません。

2000円は自己負担になるのでむしろ少し多く支払うことになります。

しかし、ふるさと納税は寄付を行った団体から地域の特産品などの返礼品を受け取ることができるという大きな特徴があります。

ほぼ同じ税額を支払って返礼品を受け取ることができるのでお得な納税方法と言えるでしょう。

ふるさと納税は年間通して行うことができますが、年内に支払いを行った額が控除額となるので注意しましょう。

ふるさと納税は所得額によって控除額の上限が定められています。

そのため、ふるさと納税を利用するには仮想通貨取引による所得を把握し、給与所得等その他の所得と合計した所得額を把握することが必要になります。

まず最初にやるべきことは、損益計算を行い仮想通貨取引による正確な損益額を算出することです。

そこから経費を差し引いて仮想通貨取引による所得を求めましょう。

他にもある?仮想通貨にかかる税金の抜け道

今回はすぐにできる税金対策について解説してきましたが、その他にもいくつか節税方法は存在します。

例として、「法人化」の節税効果が大きいです。

所得税は最大55%ですが、法人化すると「法人税」となり、その税率は最大でも23.2%(普通法人・一般社団法人等又は人格のない社団等)となっています。

資本金1億円以下の普通法人・一般社団法人等又は人格のない社団等であれば、所得額のうち年間800万円以下であれば15%とされており、雑所得の場合は同額だと23%+住民税等になるため、法人化した方が税金の面では節税となります。

また、個人では仮想通貨取引による所得は「雑所得」となっていたものが、法人化すると所得の区分がなくなり、他の所得との損益通算や翌年以降への繰り越し控除ができるようになります。

法人化するまでの手続きに手間がかかったり、事業として認められる規模ではないために法人化できなかったりということもあるため、すぐにできる方法ではありませんが、今後も仮想通貨による利益が大きく出る・個人のままで利益を確定してしまうと税金が多くかかるといった場合には、法人化を検討してみても良いかもしれません。

その他にも個人でできる節税としては、「年間20万円未満の利益にとどめておく」という方法もあります。

仮想通貨は「含み益」の状態だと税金がかからないため、少しずつ利益を確定していくことで、税金を回避するといった抜け道のような税金対策です。

ただ、あくまで含み益であるために、翌年には価格が変動して、利益を得られなくなってしまうこともあるでしょう。

変動しないにしても、含み益が大きくなると、それだけ長期にわたって細かく利益確定しなければいけないというデメリットもあります。

法人化は仮想通貨取引の税金対策として有効?利益のボーダーラインやデメリットを解説

仮想通貨投資家が年内にやっておくべきことまとめ

確定申告のための準備

- 取引履歴を取得しておく

- いつ履歴が取得できなくなるかわからない

- 履歴が取得できないと正確な損益計算ができない

仮想通貨の税金対策

- 含み損益を把握して適切な売買をすることで税金対策できる可能性がある

- 仮想通貨損益計算ソフトGtaxで簡単に損益圧縮シュミレーションできる

- ふるさと納税でお得に納税できる

- ほぼ同じ税額で寄付を行った団体から返礼品を受け取れる

仮想通貨に関する税金対策と確定申告においては、どれだけ正しく損益を計算できているかが関係してきます。

取引履歴をダウンロードして自身で手計算することもできますが、取引数が多いと誤ったり手間がかかったりしてしまいます。

そのため、基本的には損益計算ツールを使用することをおすすめします。

「Gtax」は取引履歴をアップロードするだけで一気に処理できるほか、取引所によってはAPI連携をすれば自動で損益計算することも可能となっています。

ぜひ日々の損益把握にご活用ください。