仮想通貨(暗号資産 以降は、仮想通貨と表記)の売買やマイニング、ステーキング取引などにより発生した所得は、損益計算をして確定申告を行います。

その算定方法で使用されるのが「総平均法」もしくは「移動平均法」の2種類。

しかし、両者の特徴や違いについて正しく理解できているでしょうか。

計算方法の違いを理解して計算しなければ正確な所得は算出できません。

そこでこの記事では、移動平均法と総平均法の内容や違いなどについて「売買のみを行っている」シンプルなケースを想定して解説していきます。

- 移動平均法と総平均法における計算方法の違い

- 仮想通貨の損益計算方法は、確定申告期日(2023年3月15日)までに書面で所管税務署長に届け出が必要

- 移動平均法と総平均法の計算結果は単年度では異なるものの、全ての資産を売り切った場合、将来にわたって生じる所得金額は一致する

仮想通貨取引の損益計算方法である移動平均法と総平均法とは

まずは、仮想通貨の損益計算方法である移動平均法と総平均法について解説します。

- 移動平均法:仮想通貨の購入する度、取得価額を算出する方法

- 総平均法:期間内全体の購入金額合計を購入数量合計で割って算出する方法

移動平均法と総平均法は、どちらも平均単価を求めるための計算方法です。

移動平均法は仕入れを行うたびに取得価額の計算を行う手法であるのに対し、総平均法は一定期間分をまとめて計算する手法です。

それぞれの方法は計算のタイミングが異なるため、単年度で見ると所得金額に差が生じるかもしれません。

しかし、将来的に生じる所得金額は一致するため、その点はおさえておきましょう。

移動平均法と総平均法に関する注意点

税務署へ届け出を行えば、基本的にはどちらの計算方法も採用可能です。

ただし、届け出を行わない場合、総平均法が適用されるので注意しましょう。

前述した通り、移動平均法と総平均法を使用した場合の計算結果は、単年度では異なるものの、将来的に生じる所得金額は一致します。

とはいえ、所得税は累進課税が採用されており、単年度で考えれば税率が変わる可能性もあります。

さらに計算方法を一度選ぶと原則として3年間は変更できないため、移動平均法と総平均法のどちらを採用するかは慎重に判断しましょう。

詳しい届出の方法は下記を参考にしてください。

国税庁:所得税の仮想通貨の評価方法の届出手続

国税庁:所得税の仮想通貨の評価方法の変更承認申請手続

移動平均法と総平均法それぞれの仮想通貨計算例

では、移動平均法と総平均法の計算方法や違いを、実際のビットコイン取引例にあてはめて確認していきましょう。

ケース1.仮想通貨の購入・売却が1回ずつの場合

まずは、購入と売却がそれぞれ1回の最もシンプルなケースで計算します。

ビットコインの時価が100円/BTCのときに3BTCを購入し、その後、時価が150円/BTCになったタイミングで1BTCを売却した。

このケースでは、購入した3BTCのうち、売却した1BTCに係る取得原価(= 100円)と、売却時の時価(= 150円)の差額である50円が所得として認識されます。

その際、移動平均法と総平均法の間で計算結果に違いはありません。

ケース2.仮想通貨の購入が2回以上の場合

では、もう少し複雑な購入が2回以上の場合はどのような計算になるでしょうか。

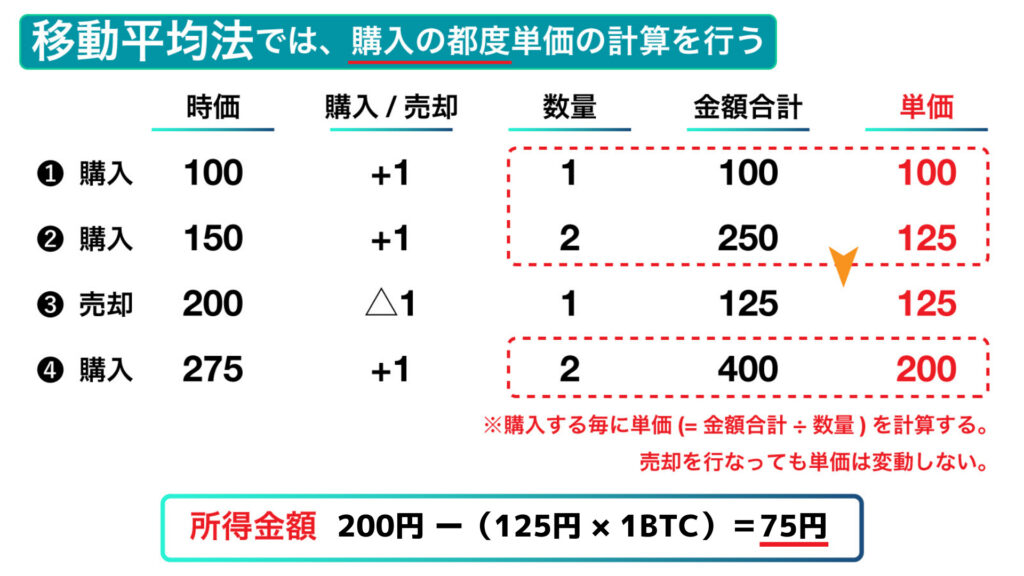

ビットコインを、①〜④の順で購入・売却した。

- 時価100円/BTCで1BTCを購入

- 時価150円/BTCで1BTCを購入

- 時価200円/BTCで1BTCを売却

- 時価275円/BTCで1BTCを購入

このケースでは、仮想通貨の購入が計3回、売却が1回となっており、仮想通貨を売却したときの売却時価に対応する原価について、取得価額をどのように算出するかによって所得計算の結果が異なります。

③の1BTCの売却の時点で売却時価である200円/BTCに対応する原価はいくらになるか、移動平均法・総平均法の順に確認していきましょう。

移動平均法の場合、仮想通貨の取得価格(単価)は仮想通貨を購入する度に計算します。

③の売却時は、直前の②の購入までに計算された単価である125円をもって原価とするため、所得金額は200円 – (125円 × 1BTC)= 75円という結果となります。

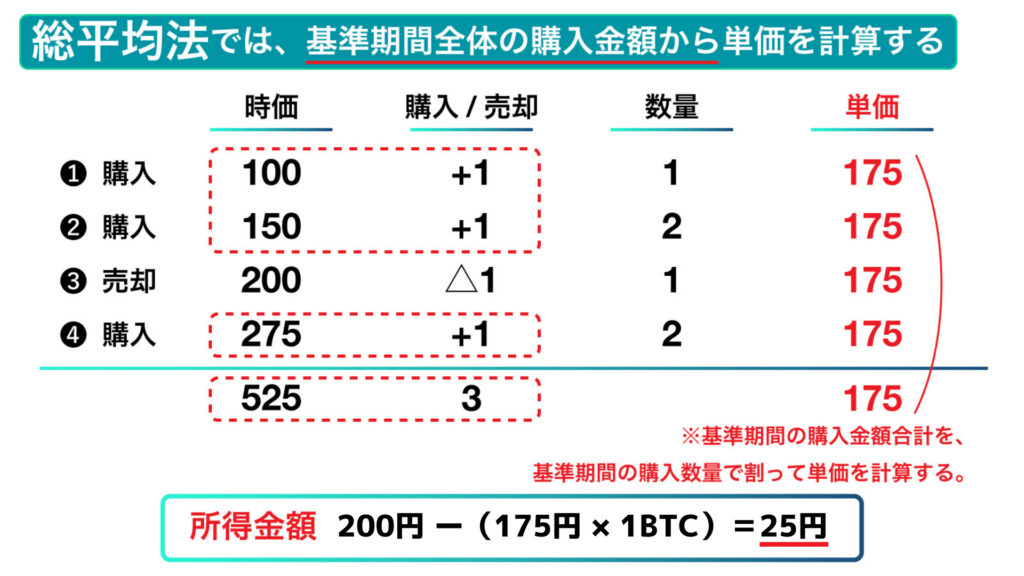

次に、継続適用を条件に利用が認められる総平均法での計算をみていきましょう。

総平均法では、基準期間(本設問においては①〜④の取引を含む全期間)に購入した金額合計を、基準期間に購入した仮想通貨の数量合計で除します。

こうして基準期間全体で一律の取得価額(単価)とします。

このケースにおいては、①②④の仮想通貨の購入金額合計である525円と、購入した数量合計3BTCで除して計算された175円/BTCという単価を一律で利用します。

したがって、所得金額は200円 – (175円 × 1BTC)= 25円です。

上記で紹介した移動平均法や総平均法は、いずれも損益計算ツール「Gtax」に対応しています。

取引所から取得できる取引履歴をアップロードするだけで計算できるため、煩雑な計算はできるだけ避けたい方はぜひ活用してみてください。

仮想通貨取引の移動平均法と総平均法の違いは計算タイミング

前述した2つのケースから分かるように、移動平均法と総平均法の決定的な違いは、購入した仮想通貨の取得価額(単価)を算出するタイミングです。

移動平均法は購入の度に取得価額(単価)を計算する一方、総平均法は基準期間の最後にまとめて取得価額(単価)を計算します。

計算のタイミングが異なるため、単年度での計算結果は異なるものの、最終的に生じる所得金額は一致しますので安心してください。

とはいえ、2017年度の仮想通貨市場やケース2で挙げられる相場の上昇トレンドでは、総平均法を用いると時価の上がる後半に購入する計算となり、売却時の取得価額(単価)が上昇するため、所得金額が減少する可能性も多いです。

また、短期的に時価は上下するため、売買のタイミングによっては移動平均法・総平均法それぞれで計算した所得金額の大小は逆転する可能性もゼロではありません。

なお、下降トレンドに入るケースでは逆の状況になるでしょう。

移動平均法と総平均法ならどちらを選ぶべき?

結論として、移動平均法と総平均法を比較した場合、経済的な実態により即した方法としては「移動平均法」が優れています。

例えばケース2において、④にある購入時のBTC時価が100万円に上昇しているような極端なケースを想定してみてください。

この場合、③の売却時点で確かに利益を確定しているにもかかわらず、総平均法を利用すると取得価額(単価)が大幅に上昇し、所得計算上は所得がマイナスになってしまうのです。

また、総平均法の取得価額の算定方法は基準期間中のすべての仮想通貨の購入を集計する必要があり、基準期間が終わるまで単価が把握できません。

つまり、所得の見積りや納税資金の準備において、総平均法は不利な方法と言えるでしょう。

移動平均法と総平均法の違いをまとめると、以下の通りです。

移動平均法や総平均法で手軽に仮想通貨取引の損益を求めるには?

ビットコインなどの仮想通貨取引は移動平均法と総平均法、いずれかの損益計算方法を選択しなければいけません。

どちらの方法も時間と労力を要するため、手作業での計算は難しいでしょう。

また、損益計算は通貨同士の交換や売買に限らず、マイニングやステーキング、NFT、DeFi取引などさまざまなタイミングで必要です。

取引回数が多くなればなるほど、その煩雑さは増していくでしょう。

そんな仮想通貨の計算や確定申告に関する負担を軽減するため、Aerial Partnersでは仮想通貨の損益計算ソフト「Gtax」を提供しています。

確定申告の損益計算でお困りの方は、ぜひGtaxを活用してみてください。