仮想通貨(暗号資産 以降は、仮想通貨と表記)の取引を行った際に一定額の利益が発生すれば確定申告が必要です。

確定申告は毎年行わなければならず、手続きが大変と感じたり支払う税金が高いと思ったりと頭を悩ませる方も多いでしょう。

そこでこの記事では、仮想通貨取引における確定申告をスピーディーに済ませるためにやるべきことや税金対策について解説していきます。

確定申告に向けた年内の準備は取引履歴のバックアップ取得

確定申告の準備として、年内までに利用する仮想通貨取引所やウォレットの取引履歴を取得しておきましょう。

翌年でも取引履歴の取得は可能ですが、取引所によっては1ヵ月分しか取得できないケースもあります。

また取引所が突然破綻して閉鎖されてしまうと履歴を取得できない可能性もあり得るでしょう。

取引履歴が取得できなければ自分で計算しなければいけません。

また仮想通貨の損益計算は、通貨の購入金額と売却価格がそれぞれ必要となり、どちらか一方が欠けると正確な金額の算出は難しいです。

どうしても取引履歴を取得できなかった場合は、その取引所へお問い合わせしてみるか送金履歴などから取得できない分の取引内容を補っておいてください。

なお、国内外取引所の取引履歴は、国税庁からの照会制度で税務署側も把握できるため、詳細の掴めない送金履歴などがある場合は税務調査が入る可能性もあります。

以上のことから、取引履歴は定期的にダウンロードし、不測の事態に備えておきましょう。

また、仮想通貨に精通した税理士であれば、正しいアドバイスや処理を行ってくれるので、不安がある場合は事前に相談しておくのがおすすめです。

年内に済ませたい仮想通貨の税金対策3つ

仮想通貨取引による所得は雑所得に区分されます。また、雑所得は金額が増えるほど税率が高くなる累進課税が採用されているため、仮想通貨投資家としてはできるだけ所得額を低く抑えたいでしょう。

それでは、仮想通貨取引における税金対策を3つ紹介します。

- 含み損益を把握して適切な売買をする

- 仮想通貨取引にかかった経費を計上する

- ふるさと納税を利用する

含み損益を把握して適切な売買をする

仮想通貨の税金対策としてまず、損益を圧縮して課税額を減らす方法があります。

損益圧縮をするだけで数十万〜数百万円の税金対策ができるかもしれません。

例えば、全体の実現損益がプラスのときに含み損のある通貨Aを保有している場合、通貨Aを一度売却して損失を出すことで全体の実現損益を低くできます。

また、全体の実現損益がマイナスのときに含み益がある通貨Bを保有しているなら、通貨Bを一度売却して利益を出すことで翌年以降の税額を低く抑えられます。(全体の実現損益がマイナスのうちに通貨Bの利益を確定させておくことで、翌年以降に余分な税金を払わなくて済みます)

- 実現損益が(+)で、含み損益が(-)の通貨が1つでもある場合

- 実現損益が(-)で、含み損益が(+)の通貨が1つでもある場合

- 実現損益が(+)で、保有しているすべての通貨の含み損益が(+)の場合

- 実現損益が(-)で、保有しているすべての通貨の含み損益が(-)の場合

含み益:保有する仮想通貨が取得単価よりも値上がりしているときの差額

含み損:保有する仮想通貨が取得単価よりも値下がりしているときの差額

実現損益:保有する仮想通貨を売却や決済して確定する損益

取得単価:移動平均法か総平均法かにより算定した各通貨の取得に際して支払った平均単価

なお、仮想通貨取引における損失も雑所得に分類されるため、翌年以降に繰り越せません。

もし年間を通して損失が出ているなら、含み益を実現させて損益を0に近づけると翌年以降の所得を相対的に低くできます。

つまり、仮想通貨取引によって利益が出ている場合に限らず、実現損益を正確に把握しておくことで節税効果を高められるでしょう。

実現損益の圧縮計算を行う場合は、必ず移動平均法を用いてください。総平均法の場合、通貨を売却後に買い戻してしまうと全体の購入単価が変わって損益が変化してしまうため注意しましょう。

そして、利益圧縮のために売却した通貨を買い戻した場合、買った価格(薄価)が低くなるため、その通貨を再度売却した際に利益額が大きくなります。

相場の変動によっては、次年度以降も含めたトータルの納税額を圧縮できない場合もありますのでご注意ください。

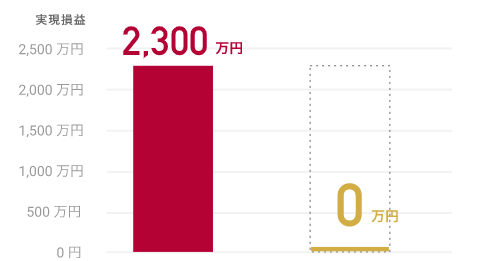

仮想通貨の損益圧縮例

今年の途中時点で実現損益が2,300万円だとします。

現在、仮想通貨Aを10保有していて含み損が2,300万円と仮定しましょう。

(10Aを2,500万円で購入→現在10Aは200万円)

このときに10Aを売却すると2,300万円の損失が確定するので、全体の実現損益が0万円となります。

10Aを売却した直後に同じ価格で10Aを買い戻せば元と同じ状態に戻り、実現損益を2,300万円減らせます。

仮想通貨取引にかかった経費を計上する

続いて、取引に要した費用の経費計上も節税対策です。

雑所得は控除できるものがないため、経費として計上できれば節税効果が期待できます。

経費として計上できるものの主な例は以下のとおりになります。

- 暗号資産取引にのみ使用するパソコンの購入費用

- インターネット回線の利用料金

- マイニング機器の購入費用

- 仮想通貨の取得費用

- 出金手数料

- 取引手数料

- 仮想通貨に関する書籍の購入費用

経費として認められるポイントは「仮想通貨取引のために支出したことが証明できること」です。

仮想通貨取引に直接関わらない支出は、経費として計上できないため注意しましょう。

ふるさと納税を利用する

実は、ふるさと納税も仮想通貨の節税対策として利用できます。

ふるさと納税とは、任意の自治体に寄付を行い、税金の控除を受けられる制度のことです。

ふるさと納税の控除は、税金の支払先が変わるだけであり、実際に支払う税額が低くなるわけではありません。

しかしながら、ふるさと納税を利用すると2,000円は自己負担になるため、むしろ支払い金額は少し多くなるでしょう。

しかし、ふるさと納税は寄付を行った団体から地域の特産品などの返礼品を受け取れるため、通常通り納税するよりもある程度お得に納税できる方法であると言えます。

なお、ふるさと納税は年間通して行えますが、年内に支払った金額が控除額となるので注意が必要です。

ふるさと納税は、所得額によって控除額の上限が定められています。

そのため、ふるさと納税を利用するには仮想通貨取引による所得を把握し、給与所得等その他の所得と合計した所得額を把握しなければいけません。

最初にやるべきことは、仮想通貨取引による正確な損益額の算出です。

そこから経費を差し引いて仮想通貨取引による所得を求めましょう。

仮想通貨投資家がやるべき税金対策まとめ

仮想通貨取引で得た所得を確定申告する場合は、下記の対策を行っておきましょう。

- 取引履歴の年内取得

- 含み益を把握した損益圧縮

- 経費の計上

- ふるさと納税の利用

特に取引履歴を取得しておかないと不測の事態が生じたときに正確な損益計算ができません。

「確定申告の直前に履歴を取得すればよい」と考えず、取引履歴は定期的にダウンロードしておきましょう。

なお確定申告をする際は、今回紹介した節税対策もうまく活用してみてください。

損益を正しく把握することが節税につながる

仮想通貨における確定申告の中でも特に損益計算は、非常に煩雑な作業です。

国内外に渡って複数の取引所を兼用している投資家にとっては、所得計算に対して頭を悩ませていることでしょう。

Gtaxであれば、煩雑な損益計算も取引所の取引履歴をアップロードするだけでサクッと済ませられますので、ぜひご活用ください。