ビットコインなどの仮想通貨で利益が出た場合、利益が出た年の翌年3月15日の申告期限までに確定申告が必要となる場合があります。確定申告により税金を納める期限も、基本的に申告期限と同日(翌年3月15日)です。

税金は正しく期限内に申告して納税することが前提に考えられているため、うっかりミスや勘違いから納めた税金が少ないことを税務調査で指摘された場合や、確定申告を行わずに税金を納めていない場合にはさまざまなペナルティが用意されています。

そこで今回は、税金を適切に納めていない場合に発生するペナルティの内容や、ビットコインなど仮想通貨にかかる税金が払えないときに取れる方法について、事例も踏まえながら解説します。

税金地獄に陥らないよう、ぜひ参考になさってくださいね。

ビットコインなど仮想通貨の税金を適切に納めないときの「ペナルティ」

仮想通貨は値動きが比較的大きいため、思わぬ大きな利益を得る場合もあります。

ビットコインなどの仮想通貨取引によって利益が発生し、20万円を超える所得が発生した場合には、確定申告による納税が必要です。

投資成果が上がって嬉しい一方、税金が払えるかどうか心配になるかもしれません。

中には「確定申告しなくてもバレないだろう」と考える方もいるはずです。

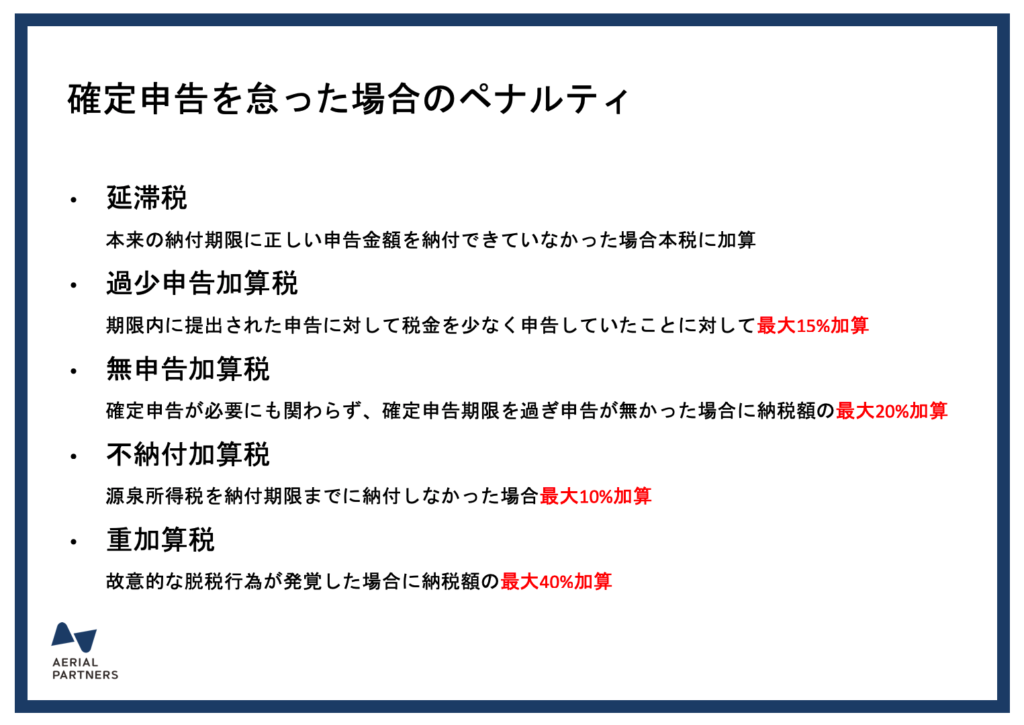

しかし、仮想通貨取引の利益に関する税金を適切に納めないと、延滞税や加算税といったペナルティが発生します。

「加算税」とは、本来適切な申告・納税を行う義務を果たさなかった場合に与えられる一種のペナルティのような税金です。

加算税には4種類あり、悪意のある申告漏れや脱税だけでなく、うっかりミスやちょっとした勘違いから発生したものであっても加算税が追加でかかる可能性があります。

それぞれの税によって課税される割合や性質が異なっていますので、まずはペナルティとしてかかる税の種類ごとに解説していきます。

延滞税(最大14.6%)

「延滞税」とは、確定申告が遅れたり、税務調査によって払うべき税金が増えたときにかかる、税金の利子のようなもの。最大年利は14.6%にもなります。

原則として申告期限(翌年3月15日)の翌日から納付する日までの日数に応じて、利息に相当する延滞税が自動的に課されます。

過少申告加算税(最大15%)

過少申告加算税は申告期限内に確定申告をし、納める税金が少ない場合に課税されるペナルティです。

所得税に対する税率は次のとおりです。

| 状況 | 加算される税率 |

|---|---|

| 税務調査の通知前(自主的に修正申告をした場合) | 課税されない |

| 税務調査の通知~更正・決定の予知 (*1)前まで | 5% (10% *2) |

| 税務調査による更正・決定の予知以後 | 10% (15% *3) |

(*2)(*3)かっこ書きは、追加で発生した税額のうち、期限内に申告した税額と50万円とのいずれか多い金額を超える部分の金額について適用される税率

無申告加算税(最大30%)

無申告加算税は知識不足など税金をごまかす意図がなく確定申告を忘れていたり、申告期限よりも遅れて確定申告をしたりする場合に課税されるペナルティです。

所得税に対する税率は追加納付する金額に応じて次のとおりです。

| 状況 | 加算される税率 |

|---|---|

| 税務調査の通知前(自主的に修正申告をした場合) | 5% |

| 税務調査の通知~更正・決定の予知前まで | 10% (15% *1) |

| 税務調査による更正・決定の予知以後 | 15% (20% *2) |

また、過去5年以内に無申告加算税または重加算税を課されたことがある場合には、上記税率に+10%が課されるため、最大で30%の税率となります。

重加算税(最大50%)

重加算税は「隠ぺい仮装行為」により意図的にごまかした税金に対して課税されるペナルティであり、最もペナルティとして重いものとなっています。

隠ぺい仮装行為とは、仮想通貨の口座を他人名義にして所得隠しをしたり、明らかに利益が出ているのに確定申告をしなかったりする場合などが当てはまります。

| 状況 | 加算される税率 |

|---|---|

| 過少申告加算税または後述する不納付加算税の代わりに課税される場合 | 35% |

| 無申告加算税の代わりに課税される場合 | 40% |

過去5年以内に無申告加算税または重加算税を課されたことがある場合には、上記税率に+10%が課されるため、最大50%の税率となります。

不納付加算税(最大10%)

不納付加算税は給与の支払いなどで源泉所得税を天引きし、納付期限(給与天引きした月の翌月10日が原則)までに納付しない税金について、会社に対して課税するペナルティです。

そのため、仮想通貨の取引をしている個人には直接関係ありませんが、参考として源泉所得税に対する税率は次のとおりです。

| 状況 | 加算される税率 |

|---|---|

| 納付期限から一カ月以内に納付した場合 | 課税されない |

| 納付期限から遅れて税務署から指摘される前に自主納付する場合 | 5% |

| 納付していないことが税務署から指摘された場合 | 10% (15% *3) |

ビットコインなど仮想通貨の税金を滞納したら?具体例を紹介

上記のとおり、適切に確定申告・納付をしていない場合、様々なペナルティが規定されています。

次に、具体的なケースを用いて、どのような場合に先ほど述べたペナルティが課されるかについて、実際に見ていきます。

もっとも重いペナルティの例は、追加でかかる納税額を詳しくシミュレーションしていますので、ぜひ参考になさってくださいね。

事例1:確定申告をし忘れて税金を納めていない場合

上記の状況ではペナルティとして「延滞税&無申告加算税」または「延滞税&重加算税」のどちらかが課される可能性があります。

主に無申告加算税の方になることが多いと思いますが、故意に確定申告を行っていないとみなされると、加算税の中で最もペナルティとして重い重加算税が課される可能性があります。

事例2:期限内に確定申告は行ったが、納めた所得税が少ないと税務調査で指摘された場合

この場合に課される可能性があるペナルティとしては「延滞税&過少申告加算税(最大14.6%+最大15%)」もしくは「延滞税&重加算税(最大14.6%+最大50%)」のどちらかが考えられます。

期限内に確定申告したものの納めた所得税が少ないことが発覚した場合は、延滞税と過少申告加算税を課される可能性があります。

また税務調査での指摘内容が故意に所得を隠蔽、仮装したものと認められた場合には、上の例と同じく重加算税が課されるかもしれません。

このように、期限内に申告を行っておくと、ペナルティが多少なりとも軽くて済む可能性があるのです。

仮想通貨の税金を払わなかったときのペナルティをシミュレーション

ビットコインなどの仮想通貨で利益を得たにもかかわらず、確定申告を怠った場合、最大でどれくらいペナルティが課されるのでしょうか。

具体的にシミュレーションしてみましょう。

- 2019年度(2019年1月1日~2019年12月31日)の仮想通貨の利益に対する所得税:1,000万円(他に取得は発生しないものとする)

- 本来の確定申告期限・納付期限:2020年3月15日

- 申告書を提出した日(納期限):2021年6月29日

- 納付した日:2021年6月29日

- 故意に確定申告を行っていないものとして、延滞税と重加算税が課されたとする

ペナルティ金額のシミュレーション

重加算税の対象となる場合、申告期限の翌日(3月16日)から実際に納付する日までの期間に対して延滞税が課税されます。

- 申告期限の翌日から納期限までの延滞税

-

①2020/3/16~2020/12/31:291日:所得税額1,000万円×年2.7%(特例基準割合+1%)×291日÷365日=215,260円

②2021/1/1~2021/6/29:180日:所得税額1,000万円×年2.6%(特例基準割合+1%)×180日÷365日=128,219円合計で215,260円+128,219円=343,479円となり、延滞税としては343,400円が課されることになる。

- 重加算税(100円未満切り捨て)

-

無申告に対する重加算税は、所得税額の40%となる。

所得税額1,000万円×40%=4,000,000円

- 【ペナルティ合計】

-

(延滞税)343,400円+(重加算税)4,000,000円=4,343,400円

このように確定申告をせずに所得税1,000万円を納付しないことによって、追加の課税としてペナルティが430万円以上も発生します。

上記のようなペナルティを課されないようにするためにも、適切なタイミングで適正な額を確定申告し、納付することが必要となります。

また、法定期限内に確定申告を忘れたという場合でも、1日でも早く自主的に申告書を作成し提出・納付することによって課されるペナルティが少なくなります。

ビットコインなどの仮想通貨に関する税金が払えない場合はどうする?

ビットコインなどの仮想通貨は、その値動きの激しさから大きな利益を狙いやすい一方、急落によって急速に資金を失うケースもあります。

実際ビットコインは2017年12月8日に1枚235万円という史上最高値をつけたのですが、翌年2月の安値は65万円と、12月の最高値から72%も下落しました。

こうした大きな下落が年をまたいで起こった場合、「前年の大きな利益に関して巨額の納税が必要なのに、翌年は納税資金がなくなってしまう」という現状が起こる可能性があるのです。

もし税金を払うお金がない場合には、主に2つの対策法があります。

これらの制度を利用しながら、納税資金を確保していくのがおすすめです。

仮想通貨の税金が払えないときの対策1:換価の猶予

換価とは、物品などを売ってお金に換えること。

「換価の猶予」とは、納税の意思はあるけれど支払えるお金がないなどの場合に、原則1年以内は換価を行わなくて済む制度です。

この換価の猶予を適用したい場合は、なるべく早く税務署に出向き、「換価の猶予申請書」などの書類を提出する必要があります。

仮想通貨の税金が払えないときの対策2:納税の猶予

「納税の猶予」とは、本来の納税期限から1年以上経って修正申告する際などにお金が足りなかったとき、原則1年以内は納税を延長できる制度です。

こちらの制度を適用する際も、なるべく早く税務署に申し出て、「納税の猶予申請書」などの書類を提出します。

ビットコインなど仮想通貨の税金が払えない!そんな事態は避けよう

ビットコインなどの仮想通貨は、少額で大きな利益を期待できますが、思わぬ納税トラブルに巻き込まれる可能性もあります。

ペナルティの内容も理解しながら、確定申告に向けて早めの準備をしておきたいところです。

具体的には年末に一度、利益の計算を行って大まかな税額をシミュレーションしておくといいでしょう。

また、今回のような延滞税や加算税が課されるケースというのは一般的に税務調査により修正申告が必要になった場合に課されるケースが想定されます。

仮想通貨の所得に対する税務調査も今後増えていくことが想定されるため、税務調査についても事前に対応しておきたいところです。

まずは普段から正確な損益を把握して、税金分のお金をしっかり残しつつ、余裕を持って確定申告に臨むことをおすすめします。

仮想通貨の税金や確定申告の全体的な流れ・詳細については下記の記事でまとめていますので、こちらも参考にしてみてください。