今回は仮想通貨の損益計算ソフト「Gtax」を使って算出した損益額を確定申告書に記入する方法を紹介していきます。

損益計算が完了していない方は以下の記事を参考に、仮想通貨取引による年間の損益額を計算しましょう。

仮想通貨取引の所得を確定申告するための前準備

仮想通貨の確定申告は「給与収入がある方は年間(1月~12月まで)の所得が20万円以上」になると必要となり、給与収入の無い方は「年間(1月~12月まで)の所得が38万円以上」で確定申告しなければいけません。

そのため、自分が得た利益はどれくらいなのかを計算し、まずは確定申告が必要かどうかをしっかりと確認しておく必要があります。

そのうえで、仮想通貨による所得は税法上どのようになるのかを事前に理解しておきましょう。

仮想通貨取引で出た損益を計算する

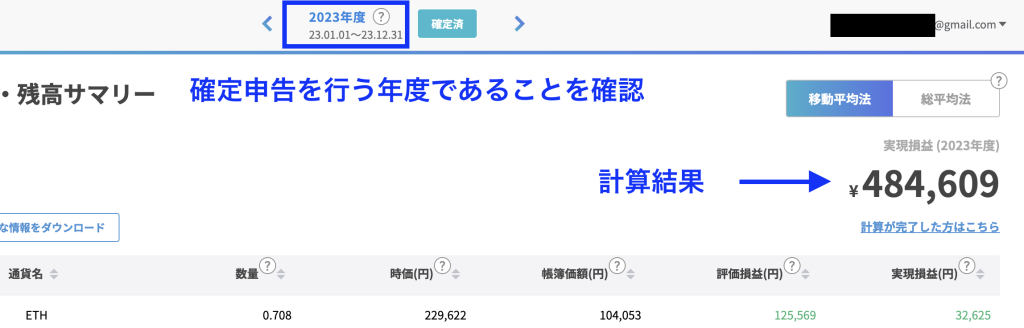

最初に、仮想通貨取引による年間の利益額(または損失額)を計算していきます。

Gtaxを使うと、取引所などからダウンロードできるファイルをアップロードするだけで簡単に損益額を計算できます。

Gtaxの詳細はこちら

https://crypto-city.net

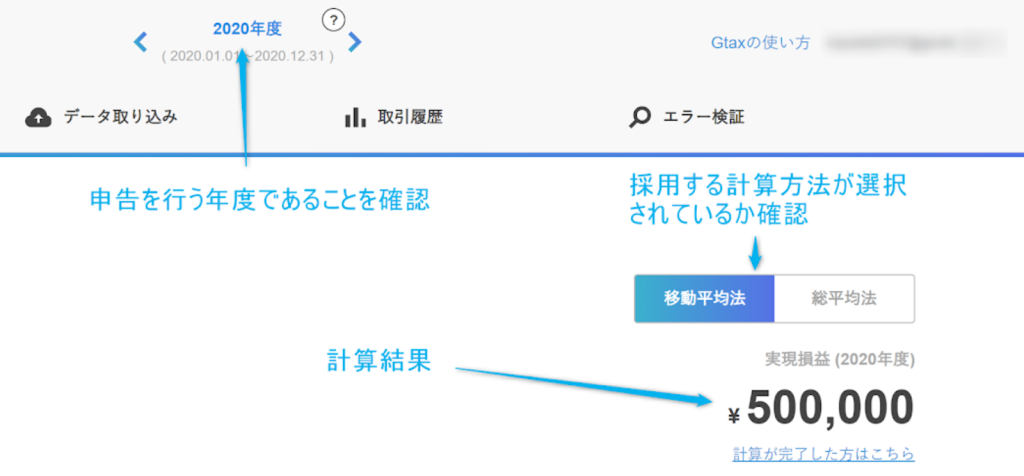

Gtaxで計算が完了すると以下のように、年間の実現損益額が表示されます。

計算が完了すると、計算の根拠となるサマリーや取引履歴がダウンロードできますので、大切に保管しておきましょう。

(確定申告書への添付は必要ありません。)

仮想通貨の確定申告をするときに覚えておくべきポイント

仮想通貨に関する確定申告を行うときは以下5つのポイントを押さえておきましょう。

- 仮想通貨取引で生じた所得は、原則「雑所得」になる。

- 所得とは、利益から必要経費を除いた額になるため、仮想通貨取引に関する経費を取りまとめておく。

- 雑所得であることから「総合課税」となり、他の収入と合算した状態から税率が算出される。

- 雑所得であることから、他の所得による損益と相殺する「損益通算」はできない。

- 雑所得であることから、損失が生じた場合、翌年以降に繰り越すことはできない。

法人もしくは個人事業主として確定申告するのであれば、「事業所得」として認められる場合もありますが、比較的条件も厳しくなっています。

基本的には雑所得で確定申告することになるでしょう。

仮想通貨の税金については、下記記事でより詳しく解説していますので、こちらも参考にしてみてください。

仮想通貨(暗号資産)の税金とは?計算方法から確定申告の流れまでを税理士がわかりやすく解説!【2024年最新】

仮想通貨の所得を確定申告書に記入する方法

では、実際に確定申告書に記入していきましょう。

今回はweb上で申告書を作成していく方法をメインに紹介していきます。

紙の申告書に記入する場合や、確定申告書作成ツールを利用する場合でも、記入する項目は基本的に変わりませんので参考にしてください。

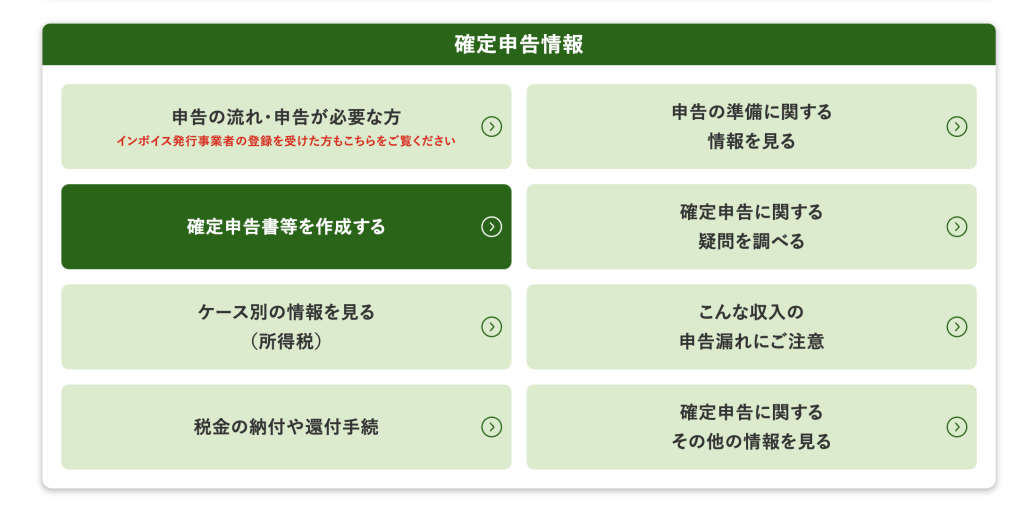

【国税庁:確定申告特集】

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/index.htm

「確定申告書等を作成する」をクリックします。

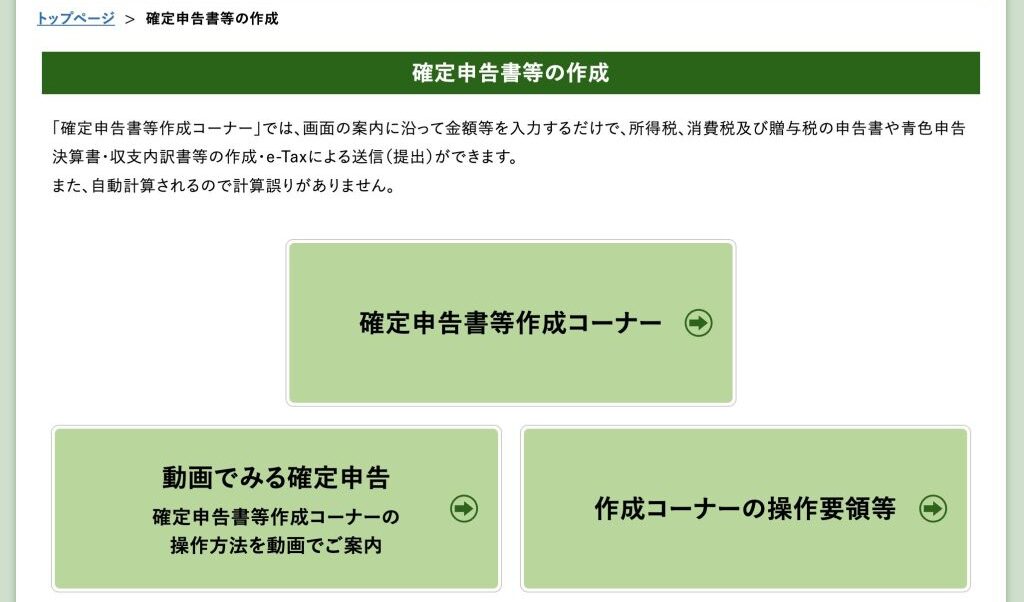

「確定申告書作成コーナー」をクリックします。

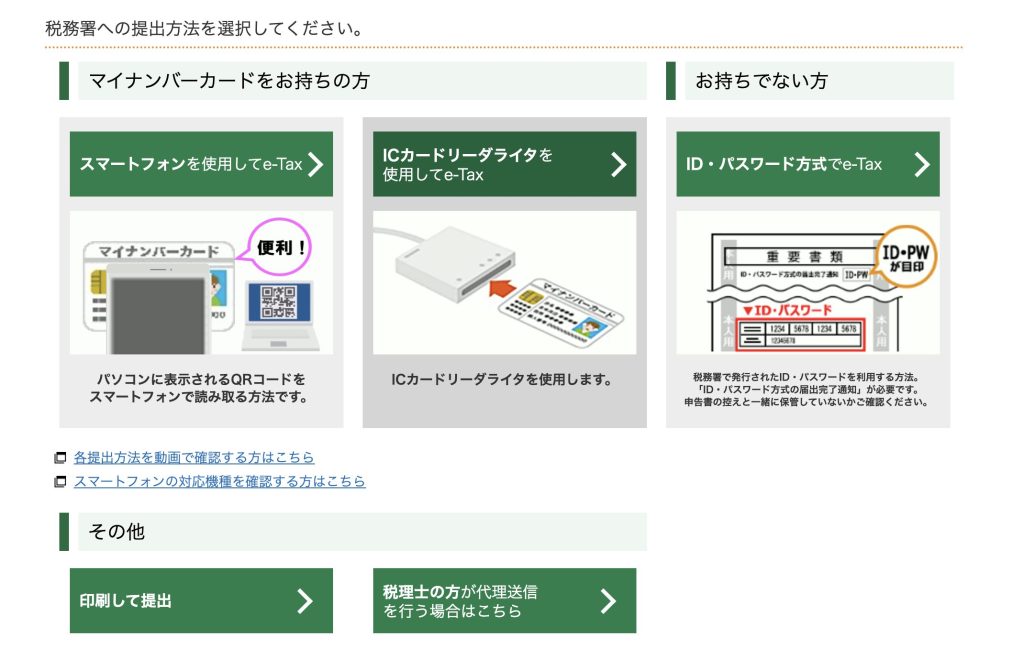

画面を進めると税務署への提出方法を選択するページにアクセスできるので、自分に合った方法を選択します。

確定申告書の作成ページに進んだら「所得税」を選択して作成に進みましょう。

仮想通貨による所得の入力

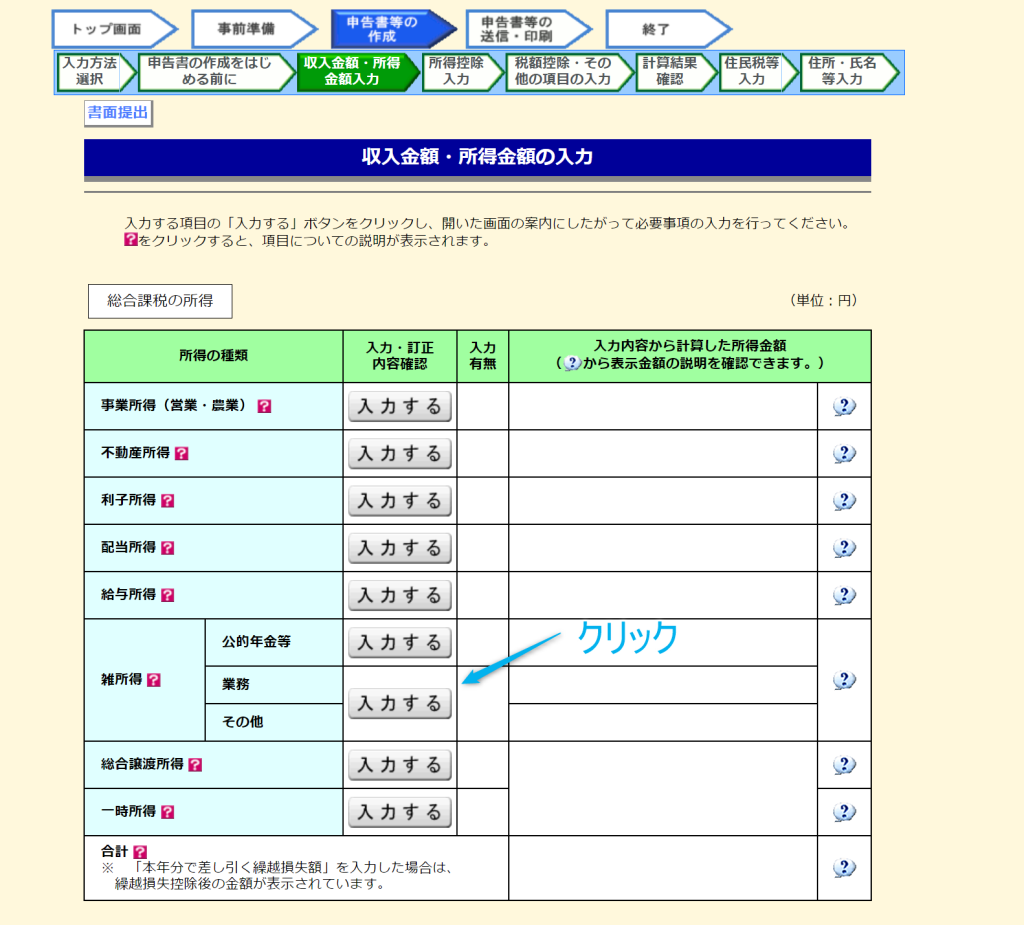

基本情報を入力していくと、以下のような収入金額・所得金額の入力画面が表示されます。

仮想通貨による所得は原則として雑所得に区分されるので、雑所得の欄の「業務・その他」から入力していきます。

このような画面が表示されるので、仮想通貨による収入金額や経費等を入力していきます。

それぞれの項目については以下の記入例を参考に入力してください。

- 「暗号資産」を選択

- 「いいえ」を選択(事業として仮想通貨投資を行っている場合は「はい」を選択)

- Gtaxで算出した計算結果を記入

- マイニングの機材や申告の際にかかった費用などの経費金額を記入

(経費について詳しくは税務署や税理士にご相談ください) - 0円と入力

- 自身の住所を記入

- 取引を行ったサービスや取引所等を記入。

複数ある場合には、収入金額を正確に取引所ごとに区分することは難しいため、「仮想通貨取引所等」としてください。

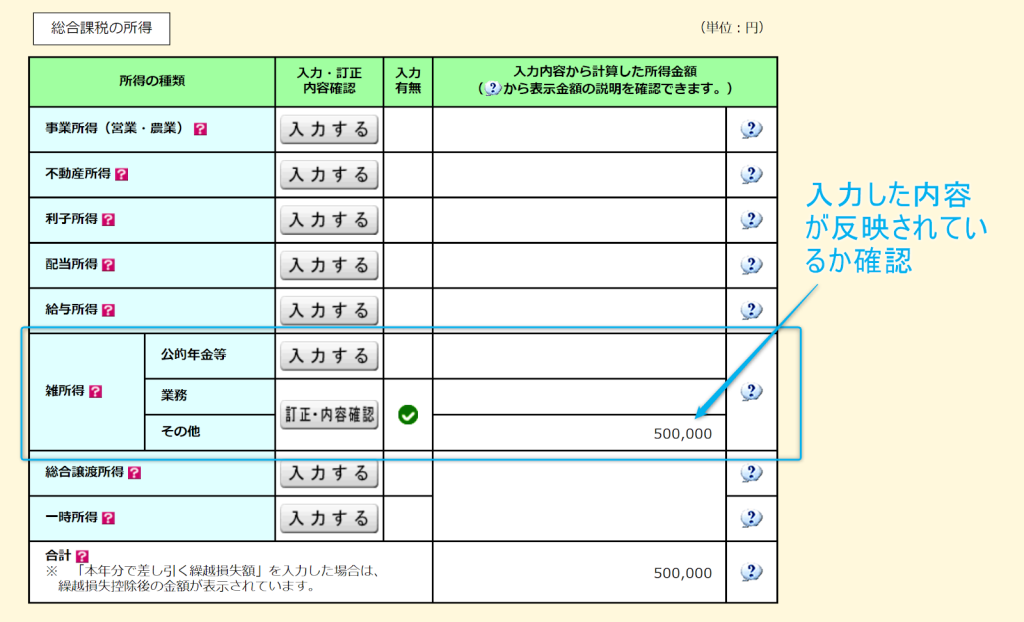

入力が完了したら内容が反映されているか確認してください。

仮想通貨所得に関する情報の入力は以上となります。

その他、給与所得については会社からもらった源泉徴収票を参照しながら記入します。

仮想通貨以外の所得や控除に関する情報など、画面の案内に従って申告書を完成させてください。

分からない部分がある場合は税務署や税理士に相談することをおすすめします。

まとめ

仮想通貨取引による所得は「雑所得」に該当するため、確定申告の際も通常の雑所得として進めていくことになります。

仮想通貨取引による所得だからといって流れ自体は特に変わりませんが、計算が複雑になりやすいことから、準備に時間がかかりがちです。

ただ、必要な書類と正しい損益を出しておかないと、誤って申告したとしてペナルティの対象となってしまう可能性もあります。

また、本来は確定申告が必要であるのに、間違った計算で損失を出したと思い込んで申告しなかったという場合でも同様にペナルティを受けることになってしまうかもしれません。

そのため、日々の計算から正しい損益を把握し、いつでも確定申告できるようにしておくことをおすすめします。